论税收法定主义与税收政策的关系

摘 要

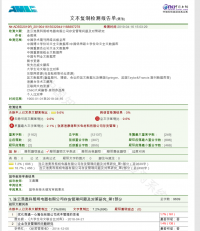

现实的税收执法过程中,运用的最多的是税收政策,但是常常碰到执行税收政策与税收法定主义精神的冲突,如何在税收法律法理精神的规范下,在税收政策的制定中,体现税收的基本原则,并合理运用税收技术,实现依法治税。通过对目前税收法律规范、税收政策的对比与分析,对目前税收政策的几种常见的调控手段进行税收法律法理主义的分析,对税收法定、税收公平、税收合适方面做一些探索。

关键词 税收政策 税收法定 背离与协调

引 论

0.1 湖南省土地增值税征税政策调整的背景和基本情况

近几年来部分城市的房地产价格上涨过快,湖南省地方税务局于2010年6月根据国务院《关于坚决遏制部分城市房价过快上涨的通知》和《国家税务总局关于加强土地增值税征管工作的通知》下发了《湖南省地方税务局关于加强土地增值税征收管理工作的通知》(湘地税发[2010]25号)第三条第四项第一款“核定征收率普通标准住宅5%”。该规定明确从2010年7月1日起执行。

这原本是一项很平常的税收政策的下发,但是根据《湖南省地方税务局关于进一步明确房地产市场若干税收政策的通知》(湘地税发[2008]135号)第一条“其他各类商品房的核定征收率,普通标准住房由1%调整为0.5%,非普通标准住房由2%调整为1%。为简化征收手续,减少不必要的重复检查,房地产企业土地增值税按其转让房地产的收入和预收帐款计征”。

这说明湖南省绝大部分房地产企业是按核定征收率征收土地增值税,普通标准住宅从2010年7月1日起由0.5%提高到5%,征收率提高到原来的10倍,计税依据对整个房地产的销售价格进行征收的。一时间引起房地产市场的轩然大波。据了解,湖南部分城市房地产企业就于2010年6月29日、30日主动申报缴纳土地增值税几亿元,是平时几年的征收数额。

0.2 湖南省土地增值税征税政策调整引出的争议

湘地税发[2008]135号文件是根据省委办公厅、省人民政府办公厅下发的《关于促进房地产市场稳定健康发展的若干意见》(湘办发[2008]18号)文件,省地方税务局进行调整的,当时的经济环境是全球次贷金融危机。这是一项典型的税收政策,我们从法学的角度对该项税收政策进行探讨。

0.2.1税收政策调整中的合法性问题

核定征收率的合法性,是否具有法律的授权。根据《中华人民共和国税收征收管理法》第三十五条规定“第三十五条 纳税人有下列情形之一的,税务机关有权核定其应纳税额:(一)依照法律、行政法规的规定可以不设置账簿的;(二)依照法律、行政法规的规定应当设置但未设置账簿的;(三)擅自销毁账簿或者拒不提供纳税资料的;(四)虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的;(五)发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;(六)纳税人申报的计税依据明显偏低,又无正当理由的。税务机关核定应纳税额的具体程序和方法由国务院税务主管部门规定。”

核定征收的方法,根据《中华人民共和国税收征收管理法实施细则》第四十七条“纳税人有税收征管法第三十五条或者第三十七条所列情形之一的,税务机关有权采用下列任何一种方法核定其应纳税额:(一)参照当地同类行业或者类似行业中经营规模和收入水平相近的纳税人的税负水平核定;(二)按照营业收入或者成本加合理的费用和利润的方法核定;(三)按照耗用的原材料、燃料、动力等推算或者测算核定;(四)按照其他合理方法核定。采用前款所列一种方法不足以正确核定应纳税额时,可以同时采用两种以上的方法核定。纳税人对税务机关采取本条规定的方法核定的应纳税额有异议的,应当提供相关证据,经税务机关认定后,调整应纳税额。”国务院根据法律授权制定的法规对核定征收的方法进行了明确的规定。

核定征收的程序,相关的规范性文件也进行了规定。国家税务总局制定了《企业所得税核定征收办法(试行)》,对企业所得税的核定征收提出了程序性要求。各省级税务机关针对各税种的征收实际情况制定了相应的《核定征收管理办法》,核定征收的程序具体明确为“纳税人自报、典型调查、确定定额、审核定额、下达定额、异议复核”程序。

核定征收率是核定征收的一种方式,在我国个体经济、民营经济财务制度管理不健全的情况下是一种很好的税收征收管理模式,具有法律的授权,方法和程序规范,具有法律的合法性要求。

0.2.2税收政策调整中的税收公平问题

税收是国家为实现其职能,凭借政治权力,依照法定标准,无偿取得财政收入的特定分配形式。作为税收制度和政策制定的总体指导思想,税收原则伴随经济建设和社会发展而变化,不同的历史时期对税收原则有不同的概括。目前我国的税收原则总体上包括财政原则,经济原则,公平原则。

公平原则是指税收对个人收入的调节和分配要公平合理。公平分配是社会稳定的基石。税收对收入分配的调节合理与否,不仅是经济问题,更是社会政治问题。税收公平可分为横向公平和纵向公平。横向公平是指具有相同纳税能力的纳税人,不分经济成分、经济形式和经营方式,实行统一的税收政策,征收相同税收,以体现在税制面前的人人平等。纵向公平是指对具有不同纳税能力的纳税人实行有差别的税收政策,使其缴纳不同的税收,以体现能者多纳的思想。税收的公平原则体现着法律的正义的实现作用。

《中华人民共和国土地增值税暂行条例》的立法精神是“为了规范土地、房地产市场交易秩序,合理调节土地增值收益,维护国家权益”,实行超率累进税率,最高税率达到了60%。但是房地产开发企业采取各种手段,不建立健全帐薄,各地在具体征收中征收情况并不理想。为了公平,除财务制度十分健全的企业外,都采取核定征收率的方式征收土地增值税。但从时间上来说,一个房地产开发商同一个时间开发的房子,在2010年6月30日前卖和6月30日后卖,单就土地增值税一个税种来说相差10倍,而且是销售收入总额的5%,税收负担增加的幅度是相当大的。时间上的不公平性影响非常大。

目 录

摘要…………………………………………………………………… I

ABSTRACT……………………………………………………………… II

引论 ………………………………………………………………… 1

0.1 湖南省土地增值税征税政策调整的背景和基本情况…… 1

0.2 湖南省土地增值税征税政策调整引出的争议…………… 1

0.2.1税收政策调整中的合法性问题…………………… 2

0.2.2税收政策调整中的税收公平问题………………… 2

0.2.3 税收政策调整中的税收固定性问题……………… 3

第一章 税收法定主义与税收政策的关系………………………… 4

1.1税收法定主义的内容及其基本要求……………………… 4

1.2 税收政策必须遵循税收法定主义………………………… 4

第二章 我国税收政策遵循税收法定主义之现实考察…………… 5

2.1 我国税收政策与税收法律的关系………………………… 6

2.2 遵循税收法定主义:我国税收政策的主流……………… 8

2.3 对税收法定主义的背反:我国税收政策的局部性缺失… 10

2.3.1税收政策目前适用情况……………………………… 10

2.3.2税收法律与税收管理技术具体情况………………… 13

2.3.3税收政策与法律对实体经济调整影响程度………… 15

第三章 我国税收政策背反税收法定主义的原因探析…………… 15

3.1 工具主义的税收价值观………………………………… 15

3.2 对程序正义的轻视……………………………………… 16

3.2 对税收政策与税法关系的误读………………………… 17

第四章 税收法定主义:我国税收政策的革新目标……………… 18

4.1税收政策制定与税收法定主义…………………………… 18

4.2税收政策实施与税收法定主义…………………………… 20

4.3做为宏现调控的税收政策调整应遵循的原则…………… 21

结语…………………………………………………………………… 22

参考文献……………………………………………………………… 23

致谢…………………………………………………………………… 24

攻读硕士学位期间主要的研究成果………………………………… 25

参考文献

(格式不对,要修改,与文中的相对应)

著作部分:

[1] 宋建军. 税收基础知识[M]. 北京:中国税务出版社, 2009

[2] 宋建军. 法律基础知识[M]. 北京:中国税务出版社,2009

[3] 张文显. 法理学[M]. 北京:高等教育出版社, 2004

[4] 陈共. 财政学[M]. 成都:四川人民出版社,1994

[5] 邓联繁. 宪法学 [M].长沙:中南大学出版社, 2008

[6] 牛津厚. 税收相关法律[M]. 北京:新华出版社, 2006

[7] 王国华. 税法[M]. 北京: 新华出版社, 2006

[8] 葛惟熹. 国际税收学[M]. 北京:中国财政出版社, 1993

[9] 姜明安. 行政法与行政诉讼法[M]北京大学出版社, 2005

论文部分:

[1] 何强. 传统中国税收法律文化思想探析[J].法律硕士论文

[2] 黄洁.当前税收调控的约束与政策选择[J].中国财经大学 硕士学位论文

[3] 葛士尧.构建和谐税收政策[J].第一财经日报2007年7月11日

[4] 袁学顺.浅论税收征管模式与税收法律制度[J].中国税务杂志社

[5] 庞凤喜.当前税收调控面临的约束与政策选择[J].中华会计网校

[6] 刘彩丽.不公平税收竞争形成的原因与管理对策[J].中华会计网校

[7] 应飞虎.税收筹划的法律认定[J].中华会计网校

[8] 钱俞均.税收的法律关系研究[J].中华会计网校

网络资料

[1]美国税收制度简介,凤凰网

http://news.ifeng.bysj1.com/mainland/special/2010lianghui/ziliao/201004/0401_9419_1592900.shtml

[2] 美国税收的公正,凤凰网

http://news.ifeng.bysj1.com/mainland/special/2010lianghui/ziliao/201004/0401_9419_1592900.shtml

[3] 公司税负的法律研究

http://www.corplawinfo.ecupl.edu.cn/printpage.asp?ArticleID=3113

[4] 关于我国税收法律中的政策解读[J]中国人大新闻网

http://www.sc.gov.cn/zwgk/zwdt/zcjd/200703/t20070309_175759.shtml

[5] 安体富. 科学发展观与税收政策调整

http://gs.cufe.edu.cn/xsgz/yjsh/ms/yanjiusheng/2008.2/p04.html

www.bysj1.com www.bysj1.com/html/4451.html www.bysj1.com/html/4450.html www.bysj1.com/html/4162.html www.bysj1.com www.bysj1.com/html/4482.html

www.bysj1.com/html/4469.html